大河网讯 单户授信额度最高3000万元,对优质企业贷款利率原则上不高于3.6%。5月9日,记者从省人社厅获悉,为加快创业带动就业保障制度实施,促进高质量充分就业,河南省人力资源和社会保障厅与中国银行河南省分行联合制定了《河南省稳岗扩岗专项贷款实施方案》(以下简称《方案》)。

“解决就业问题根本还要靠发展。”河南财经政法大学政府经济发展与社会管理创新研究中心经济学博士、高级研究员谷留锋说,《方案》通过加大对吸纳就业能力强的产业和企业支持力度,为稳就业创造了新的增长点,有利于小微企业转型升级,促进新的行业和职业涌现,推动经济结构调整和优化,促进经济可持续发展。

罗山县电子信息产业生产车间,工人正在操作生产模具。(大河网资料图)

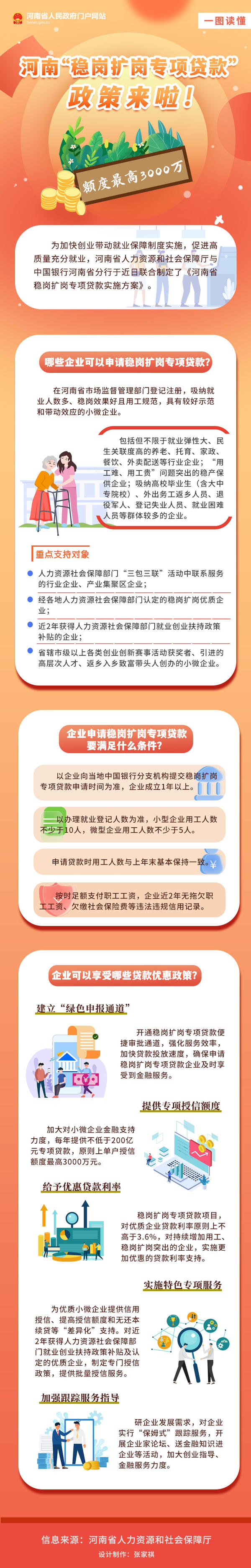

哪些企业可以申请稳岗扩岗专项贷款?

据了解,此次稳岗扩岗专项贷款的支持范围有在我省市场监督管理部门登记注册,吸纳就业人数多、稳岗效果好且用工规范,具有较好示范和带动效应的小微企业。

其中包括但不限于就业弹性大、民生关联度高的养老、托育、家政、餐饮、外卖配送等行业企业,“用工难、用工贵”问题突出的稳产保供企业,吸纳高校毕业生(含大中专院校)、外出务工返乡人员、退役军人、登记失业人员、就业困难人员等群体较多的企业。

“此次专项贷款实施的重点是就业弹性大、民生关联度高的行业企业,具有较好的示范和带动作用。”谷留锋认为,这些行业企业“一头连着万家灯火,一头连着宏观经济”,能够帮助更多劳动者敢创业、能创业、创成业,推动就业结构更加合理、就业环境更加平等,构建经济增长与就业扩容提质的良性循环。

《方案》提出,重点支持人力资源社会保障部门“三包三联”活动中联系服务的行业企业、产业集聚区企业,经各地人力资源和社会保障部门认定的稳岗扩岗优质企业,以及近2年获得人力资源和社会保障部门就业创业扶持政策补贴的企业和省辖市级以上各类创业创新赛事活动获奖者、引进的高层次人才、返乡入乡致富带头人创办的小微企业。

正阳君乐宝年产9.6万吨鲜奶车间里鲜奶正在灌装中。(河南日报资料图)

企业申请稳岗扩岗专项贷款要满足什么条件?

省人力资源和社会保障厅相关人员介绍,企业需满足以下情况方可申请专项贷款:以企业向当地中国银行分支机构提交稳岗扩岗专项贷款申请时间为准,企业成立1年以上;以办理就业登记人数为准,小型企业用工人数不少于10人,微型企业用工人数不少于5人;申请贷款时用工人数与上年末基本保持一致;按时足额支付职工工资,企业近2年无拖欠职工工资、欠缴社会保险费等违法违规信用记录。

《方案》明确,符合上述条件,经当地人力资源和社会保障部门核实企业吸纳就业人数、稳岗情况、社保缴费等情况,核实无误后纳入稳岗扩岗专项贷款推荐名单。纳入各地稳岗扩岗专项贷款推荐名单的企业,可向当地中国银行分支机构提出专项贷款申请,经办银行对企业资质、项目投向、信用结构等方面进行初步评估,对符合条件的企业及时开展授信评审等工作,对项目状况、投资回收、风险防控等进行独立审贷、自主放贷。原则上30个工作日内完成企业授信评审。

企业可以享受哪些贷款优惠政策?

《方案》提出,加大对小微企业金融支持力度,原则上单户授信额度最高3000万元。对优质企业贷款利率原则上不高于3.6%,对持续增加用工、稳岗扩岗突出的企业实施更加优惠的贷款利率支持。

此外,还将为优质小微企业提供“一站式”金融服务,并提供信用授信、提高授信额度和无还本续贷等“差异化”支持。对近2年获得人力资源和社会保障部门就业创业扶持政策补贴及认定的优质企业,制定专门授信政策,提供批量授信服务;对“豫创天下”“凤归中原”创业大赛和河南省博士后创新创业大赛获奖的企业,制定特色服务方案,提供“一对一”贷款服务。

调研企业发展需求,主动提供金融服务,按照“一企一策”“一事一议”等工作原则,对企业实行“保姆式”跟踪服务;开展企业家论坛、送金融知识进企业等活动,拓展“社银”助企服务内容,提升企业适应市场的综合能力;对人社部门“三包三联”活动中联系服务的行业企业、产业集聚区企业,开展上门服务,加大创业指导、金融服务力度。

位于武陟县经济技术开发区的河南迈达斯智能装备有限公司,工人们正在生产车间安装设备。(河南日报资料图)

专家:为企业纾困带来了源头活水

“《方案》改善了企业的融资环境,降低了企业的融资成本,提高了企业发展的可持续性,有助于缓解当前企业面临的困难和压力,有利于促进经济稳定发展和增加就业机会。”谷留锋在接受记者采访时说。

谷留锋认为,从认定标准、业务流程和服务内容来看,这次专项贷款实施方案体现出了贷款门槛低、利率低、流程短、服务全的特征,这为企业的解困脱困带来了源头活水,极大地提升了企业适应市场的综合能力。

针对我省未来融资服务如何进一步助企纾困促就业,谷留锋建议,未来银行等金融机构要继续加强金融创新,通过引入新的融资工具和技术,结合不同企业的需求,设计出更加灵活、创新的金融产品,提高信贷审批的准确性,提高融资效率和降低融资成本。

“除了传统的银行贷款外,政府还可以帮助小微企业拓展其他融资渠道,如股权融资、债券融资等,建立风险补偿机制,吸引更多的投资者参与到企业融资中来。”谷留锋说,在加大对小微企业的信贷支持力度的同时,金融机构需要加强风险管理,防范信贷风险,确保本地专项贷款高效、规范、安全运转。(张家祺)

首页

首页