大河网讯(记者 宋向乐)上个月开始的2023年个税申报引起众多网友关注,也有朋友早早预约办理,在朋友圈直呼“退完税,几顿小龙虾都能安排上了”。小安也心动地按流程办理,结果却发现要补税将近两千。

“好心痛啊!有些朋友跟我类似情况,直接删了App,想着是不是不申报不管,那不就没事了。”小安的想法代表了许多需要补税的网友的感受。那么为啥同样是申报,有人能退钱有人却需要补缴呢?不想补税,把App删掉就可以了吗?来一起走进本期的“法式”生活。

如果不补税会如何?

法律从业者方涛表示,如果个人所得税不补会产生两个风险。

一是涉税违法风险是个人信用风险。年度汇算申报后,如果需要补税,请在规定日期前补缴税款,否则将面临每日万分之五加收滞纳金。若是一直不补缴的话,会上报到个人征信系统,征信会受到影响,也会累及个人金融、学业、工作等。如果单位有义务代扣代缴个人所得税而没有代扣代缴,这时单位是要负法律责任的,否则就与单位无关。

二是,扣缴义务人采取前款所列手段,不缴或者少缴已扣、已收税款,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。

此外,年度汇算需补税但综合所得收入全年不超过12万元的,年度汇算需补税金额不超过400元的,无需补税,超过规定金额则必须补税。如果有未申报的专项附加扣除项目,一定要及时进行申报。

“如果该办理补税的没有去办,采用鸵鸟战术,不闻不问,最后过了期限没申报,会被税务机关要求责令改正,可以处以2000元以下的罚款,情节严重的,可以处以2000~10000元的罚款,并追收税款,加收滞纳金。还有可能影响到自己的纳税信用,其实是得不偿失的。”方涛说。

为什么别人都退钱,你却要补缴?

同在一个公司,别的同事都退钱,少的几百多的上千,只有小何却还要补缴一千多块钱,这让她很想不通。她打电话咨询了税务部门并获得了解答。

“退补税多少,主要是每个纳税人扣除情况不一样导致的。比如,二孩和一孩家庭、本人是否独生子女、本人是否有后续教育、有无公益捐赠等。同时还要考虑有没有工资薪金以外的收入。”

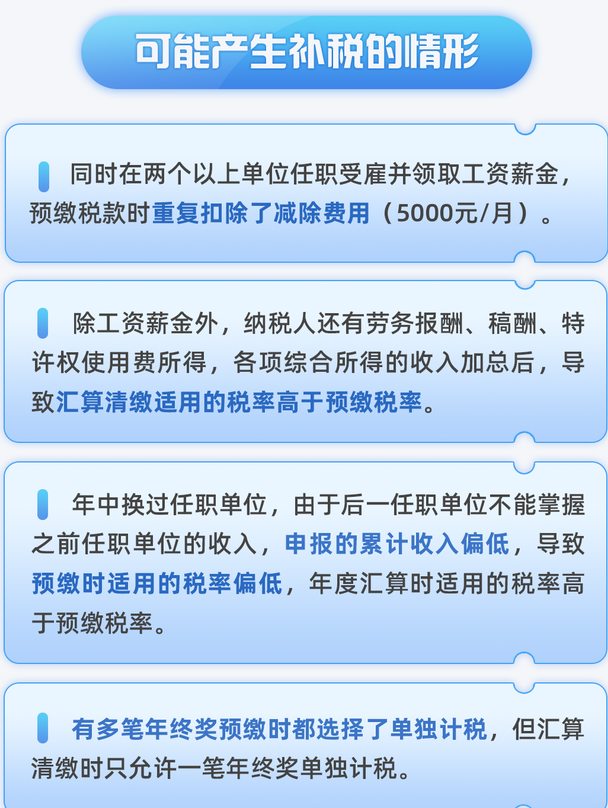

退税金额跟收入的高低是没有直接联系的,可能是下列三种因素的综合影响:

1. 该扣除的项目可能没有扣除

比如子女教育、继续教育、房贷/房租、大病医疗、赡养老人以及公益捐赠等,本来可以在预缴时扣除的,但是因为各种原因没有扣除的,在汇算时扣除后,当然就可以退税。

2. 存在工资以外较高税率的收入

可能存在“劳务报酬所得”“稿酬所得”或“特许权使用费所得”,而这些所得预缴时税率大于合并后的实际税率。

3. 年终奖之前是单独申报缴税的

此前,年终奖(全年一次性奖金)可以由纳税人自主选择是否并入工资一并计税。因此,很多单位为了不影响个人充分地享受政策,很多单位就在发奖金的时候统一采用单独申报。奖金单独申报的时候,是不能有任何扣除的,且速算扣除数是除以12的,因此极有可能造成多缴税金。

提醒一下

税务机关针对纳税人专项附加扣除进行大数据分析,发现错误填报尤其是“超额”填报的情况,会通过短信、电话等方式提醒纳税人自查。

税务相关人士指出,当收到通知时,可能是专项附加扣除填报金额与其他纳税人的填报金额合计超过了规定标准,请及时查看填报信息,按要求补缴税款及滞纳金,同时准确修改专项附加扣除申报情况,避免再次出错。

个税滞纳金是一种罚款,按天加收,如果补缴金额高、拖欠时间长,滞纳金也可能高达近万元。

根据《中华人民共和国税收征收管理法》,因纳税人、扣缴义务人计算错误等失误,未缴或者少缴税款的,税务机关在三年内可以追征税款、滞纳金;有特殊情况的,追征期可以延长到五年。

相关推荐:

“法式”生活丨未“开胸”治疗保险公司就可以不赔偿重大疾病保险?

首页

首页